重疾险最全科普,建议收藏

本文速查目录:

01 什么是重疾险?

02 重疾险的分类

03 应该如何配置

04 如何挑选一份好的重疾保险

05 重疾险常见问题:

Q1:医疗险保费便宜,是否可以取代重疾保险?

Q2:重疾险可以重复购买吗?

Q3:买重疾险,疾病数量重要吗?

Q4:买了社保中的医疗保险,还需要买重疾险吗?

Q5:单次赔付&多次赔付,如何选择?

Q6:重疾险等待期如何理解?

Q7:到底买定期还是终身的重疾?

重疾险,家庭成员核心的保险。

01 什么是重疾险?

重疾险就是确诊得了约定的重大疾病,保险公司就赔付保额的保障。

这笔钱给你,你拿去看病或者自己花了都行,保险公司不关心。

重疾险的作用不单是赔付一笔钱用于治疗,还包括这段无法工作时期的收入弥补以及后续的康复费用。

所以,重疾险也被称为"收入损失险",就是这个道理。

家庭无论哪位成员患重疾都是至少几十万的治疗费用,对任何的家庭来说都是沉重的压力,所以都需要配置一份重疾险。

02 重疾险的分类

对于重疾险的分类,很多人搞不清楚。

其实我们可以简单的分为三类:消费型,储蓄型,返还型。

消费型重疾险:

没有身故责任,只有患了重疾才赔付保额,若到期未出险,保费就消费掉了。

按照保障期限来看,消费型重疾险包括一年期,定期以及终身三种。

所以很多人误以为一年期的重疾才是消费型的观点是错误的。

消费型重疾就是还原重疾险本质的形态,用比较低的保费撬动高额的保额杠杆,节约下来的保费去储蓄理财。

储蓄型重疾险:

带身故赔付保额的责任,无论任何原因的身故还是患了重疾,都能赔保额。

一般来说储蓄型的保险大多为终身保障。

可以简单的理解为重疾+身故责任。

很多人以为买了储蓄型的重疾就不用买寿险,其实是不对的。

因为身故和重疾责任只会理赔一个,假设赔重疾之后再身故,那合同已经结束了。

储蓄型重疾还有两个优势:

一是现金价值相对比较高,到了年老的时候可以退保拿回来一笔钱,作为养老金的补充,当然保障也就失效了。

二是例如中症,绿色就医服务,多次赔付等保险责任一般也是储蓄型重疾险特有的,保障责任相对更加多元化。

无论是消费型还是储蓄型的保险,我们都可以叫做纯保障类的重疾,因为还是以保障责任为主。

返还型重疾险:

还有一类返还型的重疾险,即大家常理解的"有病赔钱,没事返本"。

这种保险过往几年销售是非常火爆的,因为抓住了大家没出事拿回本金的想法。

实际上这种返还型的重疾是不建议配置的,原因有二:

一是保费比较贵,占用太多的家庭资源。

二是保障额度一般来说不是特别高,保障不够充足。

返还型重疾通常带身故保障和满期金。

定期返还重疾平安到期会返还一定的费用;若是终身保障,合同终身有效,但是在一定的时间点会返还我们所交的保费,比如80岁或者其他。

03 应该如何配置

解决三个问题,给谁买?买多少保额?配置多久期限?

首先,无论家庭哪位成员得了重疾,都会对家庭的经济上造成很大的压力,所以全家人都需要配置重疾。

特殊的人,老年人买重疾有很多的限制,比如额度,保费倒挂或者健告过不去等等,所以过了55岁的老年人一般就不建议买重疾了。

重疾的保额计算公式:大病平均治疗费用30~50万 + 1年~3年的收入补充 - 当地社保报销的平均额度20万左右

一线城市至少购买到50万以上,其他城市至少30万的保额。

1年期的重疾保费便宜,但是未来费率会越来越高,而且有停售的风险,不能作为主要的险种补充。

具体选择定期或者终身的重疾,要根据当前的年龄,保费预算等情况具体分析。

04 如何挑选一份好的重疾保险

我们总结了重疾险的选择纬度,包括如下几个方面:

衡量一款重疾险是否足够高性价比,建议大家就可以从这几个纬度去考虑。

重疾险,家庭成员的核心保障。

05 重疾险常见问题

Q1:医疗险保费便宜,是否可以取代重疾保险?

结论:不可以,重疾是家庭的核心险种,住院医疗险是有效补充。

1,重疾险的本质是"收入损失险",解决生病期间的治疗,收入弥补和后续康复费用;而医疗险的本质是解决治疗费用,无法覆盖其他费用。

2,重疾险每年缴的保费和第一年一样,越早买越便宜;而住院医疗险的保费会根据年龄增长而递增,到了老年高发住院风险的时候保费相对会比较高,而且可能会根据上一年度的赔付情况而调整保费。

3,重疾险是长期险种,一旦合同签订就能获得约定的保障责任和期限;而住院医疗险未来有可能面临停售无法续保或者费率增加等不确定因素。

4,重疾险确诊提前给付,保险公司不关注这笔赔付的使用范围;而住院医疗险是事后报销,必须是住院产生的医疗费用先花钱再进行事后的报销。

Q2:重疾险可以重复购买吗?

重疾险和人的生命有关,属于给付型的保险。

生命不能用价值来衡量,所以重疾险保额理论上没有限制,并且可以重复购买,真的发生重疾的话符合理赔条件都是可以重复理赔。

家庭一方面我们需要配置足额的重疾险,另外一方面也需要好好进行储蓄理财,自己为自己家庭储蓄应对风险的资金。

Q3:买重疾险,疾病数量重要吗?

首先说重疾的数量:

根据2007年中国保险行业协会与中国医师协会联合制定的《重大疾病保险的疾病定义使用规范》中的定义,重大疾病保险产品的保障范围应当包括恶性肿瘤(癌症)、急性心肌梗塞、脑中风后遗症、重大器官移植术等6种重大疾病,这6种重大疾病占一般人群一生能患上重大疾病的80%~85%。此外,《使用规范》中还定义了其他较常见的19种重大疾病,加上必保的6种重疾,一共是25种疾病。

这25种重疾已经涵盖了重疾险高发疾病概率的绝大多数,而且无论在任何一家保险公司的的重疾险中对这前25种重疾的定义都是一致的。

也就是说,前面25种重疾种类已经基本满足大家的重疾保障需求了。在此基础上,如果经济条件允许,可以选择保障更多疾病种类的重疾险产品。但是如果一味追求疾病数量而不考虑发生的概率并没有太大的实际意义,如果保费增加很多的话,并不是好的选择。

其次是轻症:

轻症通俗理解,就是早期的重疾,程度达不到重疾理赔的标准,比如原位癌、轻微脑中风等都属于轻症责任。

最开始的重疾险是没有轻症理赔的约定的,后来才逐步增加。轻症的诞生让重疾险更有意义,使得患者在疾病早期就能获得理赔去治疗,非常有利于我们投保人。

轻症和重疾不同,并没有统一的定义,所以选择的时候也要选择带有高发轻症的产品。

我们总结了如下9种高发的轻症给大家参考:

当然了,并不是说产品一定要全部包括这9种才能买,但是同样的条件下,肯定是包括的这9种轻症种类越多越好啦。

Q4:买了社保中的医疗保险,还需要买重疾险吗?

结论是肯定需要的。

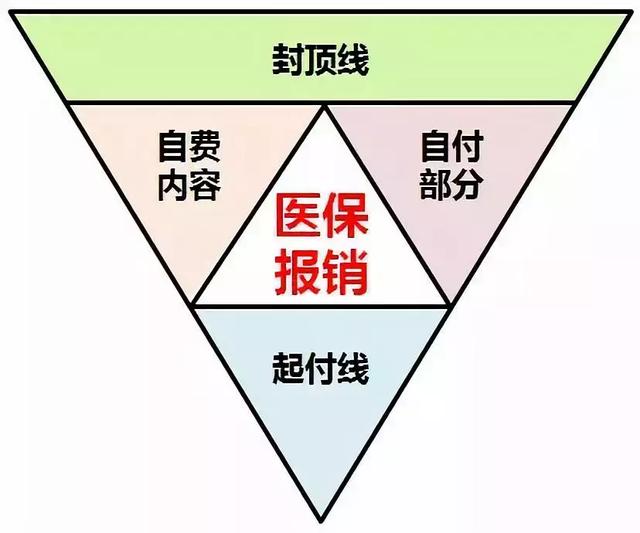

社保确实是一个家庭最基础的保障,是国家的福利,但实际上报销是有限制的。

1,起付线的限制,低于起付线的部分是不能报销的。

2,封顶线的限制,超过封顶线的部分是不能报销的。

3,报销范围的限制,在起付线以上封顶线之下的部分也不是100%全额报销的,只有医保规定的医院、药品和治疗项目,才可以报销,如果你没在指定范围内就医、买药的话,那就没办法报销。

所以社保只是一个基础的保障,更多的还是需要商业保险的补充。

Q5:单次赔付&多次赔付,如何选择?

多次赔付的重疾险价格很多也已经接近传统的单次赔付的储蓄型产品。

如果预算充足,可以考虑选择多次赔付的产品;但如果预算不足,买重疾就是买保额,优先考虑选择额度足够的产品才有意义。

多次赔付的重疾险产品考虑的重点有两个:

1,疾病分组是否合理

多次赔付的重疾险通常分为两类:分组的和不分组的。

但是无论是分组的还是不分组的,多次赔付都是发生在不同病种之间,也就是说,同一种疾病不会被赔付2次。

所以我们重点关注发病率最高的6种核心重疾是否均匀分布在各个组内。

有一些产品的高发重疾都在同一个组内,这样的话会降低我们理赔的概率,不建议配置。

2,两次理赔之间的间隔期要求

多次赔付的重疾产品,都会有一个间隔期。

这个间隔期越短越好,否则即使发生不同组别的疾病,没有到间隔期要求也不会理赔。

Q6:重疾险等待期如何理解?

重疾险的等待期一般是90天或者180天。

等待期的设置是为了防范带病投保,等待期内出险一般来说返还保费,等待期后罹患重疾就赔付保额。

意外不受等待期的限制,一旦投保生效发生了重疾风险,就赔付保额。

Q7:到底买定期还是终身的重疾?

其实无论是买定期或者终身都是有道理的,具体根据自身的实际情况来看。

定期重疾买到70岁或80岁,这样的话保费相对比较低,可以保障我们责任最重的时期,而且节约下来的保费如果擅长理财的话还可以拿去进行储蓄,相当于"买定投余",未来晚年真的发生了大病还可以自己拿这笔钱去看病。

终身重疾同样有意义所在,第一是假设中青年时期得了小病或者其他身体异常,之后就无法配置保险了,而买了终身重疾就不用担心这个风险;第二是比如多次赔付,中症等更全面的保障只有终身的重疾险才有这些责任。

具体如何选择就根据自身的实际需求出发来考虑,没有对错,只有适合不适合。

今天的重疾险科普就到这里了,欢迎大家转发给需要的朋友哦。